In den ersten beiden Teilen dieses Beitrags hatte ich u.a. darauf hingewiesen, dass ein Swap immer ein bilaterales Nullsummen-Spiel zwischen den Kontrahenten darstellt. Es ist daher keine „Gewinngarantie“ für beide Parteien erreichbar – eine Fehlannahme, die auch im akademischen Umfeld tief verwurzelt ist.

Der einzige bislang unzweifelhafte Vorteil solcher Derivatgeschäfte besteht darin, dass sie es erlauben, die ökonomischen Bedingungen von Grundgeschäften (z.B. bereits vergebene Darlehen oder emittierte Anleihen) abzuändern, ohne dass es einer vertraglichen Änderung des Grundgeschäfts bedarf. Daraus ergibt sich ein Einsatzfeld für Derivate, auf das ich heute kurz eingehen möchte: für Kreditinstitute sind Zinsderivate nämlich ein unverzichtbares Hilfsmittel bei der Risiko- und Fristentransformation.

Was sind eigentlich die Funktionen einer Bank?

In der Standardliteratur zur Bankbetriebslehre werden Banken drei grundlegende Funktionen zugesprochen: Losgrößen-, Risiko- und Fristentransformation.

Die Fristenumwandlung ist die im klassischen Bankgeschäft vermutlich wichtigste Transformationsfunktion. Banken überbrücken die verschiedenen Fristigkeitswünsche von Einlegern (überwiegend kurze Frist wie bei Spareinlagen oder Tagesgeld) und Darlehenskunden (typischerweise lang laufende Darlehen über mehere Jahre). So fasst eine Bank z.B. ihr kurzfristig von Sparern zur Verfügung gestellte Mittel zusammen, um etwa ein 15-jähriges Immobiliendarlehen zu vergeben. Dies wirft für die Bank jedoch ein Problem auf:

Was geschieht, wenn während der Kreditlaufzeit die (kurzfristigen) Geldmarktzinsen – welche die Bank an die Einleger zahlen muss – den Festzins des Immobiliendarlehens übersteigen? In diesem Fall wird die „Zinsmarge“, aus der eine Bank üblicherweise ihren Gewinn bezieht, plötzlich negativ.

In der Finanzmathematik wird dieser Sachverhalt als sog. „Durationsrisiko“ bezeichnet. Die Fristentransformation ist in diesem Sinne eigentlich keine eigenständige Bankfunktion, sondern lediglich ein (besonders prominenter) Fall der Risikotransformation.

Durationsrisiko im klassischen Bankgeschäft

Das, was im vorherigen Abschnitt eher abstrakt als Gefahr einer möglich negativen Zinsmarge für die Bank aufgezeigt wurde, kann mit Hilfe der Duration präzisiert werden. Grob gesprochen kann die Duration als Kenngröße dafür genommen werden, wie empfindlich ein Zinsinstrument auf die Veränderung des Zinsniveaus reagiert.

Dabei gilt als Faustregel: Je länger die Laufzeit (präziser: die Zinsbindung) eines Instrumentes ist, desto höher ist auch die Duration und desto empfindlicher reagiert der Preis (Händler würden vom Barwert sprechen) auf eine Veränderung der Zinsen.

Für Kreditinstitute stellt dies eine besondere Herausforderung dar. Typischerweise besteht die Aktivseite einer Bankbilanz aus lang laufenden Anlagen (z.B. herausgegebene Darlehen und lang laufende Wertpapiere). Die Passivseite wird von hereingenommenen (kurzfristigen) Kundeneinlagen und Notenbankkrediten dominiert. Im Falle eines Anstiegs des Zinsniveaus verlieren die Anlagen auf der Aktivseite wegen der höheren Duration schneller an Wert als die Verbindlichkeiten der Bank auf der Passivseite der Bilanz. Aus der Einführungsveranstaltung zur Finanzbuchhaltung wissen wir, dass eine Bilanz immer ausgeglichen sein muss. Wie also kommt die Bilanz wieder ins Gleichgewicht?

Die Antwort lautet: Das Bilanzgleichgewicht kommt dadurch wieder zustande, dass auf der Passivseite das Eigenkapital entsprechend sinken muss. Fällt das Eigenkapital dann unter die vom Regulierer vorgegebene Mindestmarke oder wird es komplett aufgezehrt, so bedeutet dies das Ende der Bank.

Aktuelle Relevanz des Durationsrisikos

Die Aussicht auf steigende Zinsen bedeutet für Banken also zunächst einmal, dass sie Gefahr laufen, insolvent zu werden. Da aufgrund der EU-seitig inszenierten „Banken- und Eurorettungsaktionen“ die Zinsen auf ein noch nie da gewesenes Niveau herabdekretiert worden sind, beinhaltet dies eine besondere Brisanz: Wenn sich die Zinsen bereits auf einem faktischen Nullniveau bewegen, von dem sie zukünftig nur noch ansteigen können – wie sollen die Finanzinstitute dann sicherstellen, dass ihnen langfristige Darlehen, die sie nun zu einem Festzins nahe null herausreichen, in Zukunft nicht zum Verhängnis werden?

Dieser Thematik hat sich vor kurzem auch ein Beitrag der FAZ gewidmet, der das Problem unter dem Titel „Niedrige Zinsen – wann schließen die ersten Sparkassen?“ aufgegriffen hat:

Sparkassen und Volksbanken droht ein Desaster. […] Seit […] klar ist, dass […] Mario Draghi die Zinsen in Europa auf lange Zeit extrem niedrig lassen will, wird darüber spekuliert, wie lange die regionalen Kreditinstitute das durchhalten.

Der Artikel erfasst die Bedrohung für regionale Finanzinstitute allerdings nur partiell: er erkennt zwar die gegenwärtige Problematik der rückläufigen Differenz zwischen Darlehens- und Habenzinsen, aus der Sparkassen traditionell ihren Gewinn erwirtschaften. Weitgehend ausgeblendet wird jedoch die Gefahr einer „Bilanzinsolvenz“, die dadurch entsteht, dass die lang laufenden Aktiva bei einem Anstieg der Zinsen stärker verlieren als die kurzfristigen Einlagen. Die Sparkassen – bislang der Goldesel der sie betreibenden Gebietskörperschaften – könnten also im Zuge der Euro-Rettungspolitik zum Mühlenstein am Hals der Kommunen werden.

Lösungsansätze

Wie kann sich ein Finanzinstitut also gegen Veränderungen im Zinsumfeld schützen? Immerhin sollte die Erkenntnis, dass sich Zinsen ändern können, keine gänzlich neue Tatsache für die Rahmenbedingungen des Bankgeschäfts darstellen. Neu ist vielmehr das Ausmaß, mit dem das EU-seitig verordnete „Whatever it takes“ die Zinslandschaft umgepflügt hat.

Reservebildung

Die traditionelle Maßnahme, mit denen Banken versucht haben, ihre Bilanz vor Zinsänderungen abzuschirmen, bestand in der Reservebildung. Auf diese Reserven zielt auch der Autor des besagten FAZ-Artikels ab:

Viele Institute haben noch satte Reserven aus der Vergangenheit, außerdem stehen sie innerhalb des Sparkassen- und Volksbankenverbundes im Notfall füreinander ein. „Aber von 2018 an wird es ganz massive Probleme geben“, warnt Burghof.

Wenn auch der Ausblick auf die Zukunft regionalen Kreditinstitute nicht von der Hand zu weisen ist, so enthält diese Aussage doch zwei erhebliche Fehlannahmen. Die erste – das sei hier nur am Rande erwähnt – betrifft die Bankensicherungssysteme.

Derartige Sicherungssysteme sind bestenfalls in der Lage, die isolierte Insolvenz einer Handvoll Einzelinstitute aufzufangen. Das Unwetter, welches sich im Zuge der „Euro-Rettung“ über den hiesigen regionalen Finanzinstituten zusammenbraut, betrifft jedoch alle Institute gleichzeitig. Was man von einem Sicherungsmechanismus erwarten darf, wenn sich plötzlich jedes Institut simultan von allen anderen retten lassen muss, zeigt ein Blick nach Island oder Zypern. Ironischerweise verlinkt der besagte FAZ-Beitrag auch gleich auf einen weiteren Beitrag mit dem Titel „Im Haftungsfonds der Sparkassen fehlen Milliarden„.

Die zweite Fehlannahme besteht darin, dass die „Reservebildung“ das einzige Instrument ist, das den Banken zur Fristentransformation zur Verfügung steht.

Zinsswaps zur Steuerung der Durationsrisiken

Nachteile der Reservebildung

Die Reservebildung ist ein äußerst antiquiertes Instrument zur Bewerkstelligung der Fristentransformation. Sie hat drei entscheidende Nachteile:

Es besteht immer Ungewissheit, wie hoch eine Reserve sein muss, damit sie ausreicht, um die nächste Krisenphase zu überbrücken. Die Folgen einer Fehleinschätzung des Reserve-Bedarfs können – wie nunmehr befürchtet wird – fatal für ein Institut sein.

Reserven können zu einer erhöhten Eigenkapital-Volatilität führen. Wenn letzten Endes das Eigenkapital oder eigenkapitalnahe Bilanzposten die Reserve darstellen, dann schwankt die Eigenkapitaldecke des Instituts mit dem Zinsniveau. Da das Eigenkapital aber die zentrale Größe für die Erfüllung der aufsichtsrechtlichen Mindestvorgaben darstellt, sollte eine Bank gerade daran interessiert sein, dass diese Bilanzposition stabil und planbar ist.

Durch die Reservebildung wird die Ergebnisverantwortlichkeit der jeweiligen Institutsleitung verwässert. Da der Auf- und Abbau derartiger Rücklagen über lange Zeiträume erfolgt, kann es sein, dass einer heute unzureichenden Rücklage kein Versäumnis des aktuellen Vorstands zugrunde liegt sondern vielmehr die Fehleinschätzung eines vergangenen Vorstands, der das Institut schon längst verlassen hat.

Schlimmer noch: Die Bonussysteme geben den Bankvorständen oft sogar den Anreiz, wissentlich zu geringe Rücklagen aufzubauen, wenn der aktuelle Jahresüberschuss die primäre Bemessungsgrundlage ihrer erfolgsabhängigen Vergütung darstellt. Auch wenn die Sparkassengruppe regelmäßig ihre Bodenständigkeit in der Öffentlichkeit zelebriert, genügt ein Blick auf die Vorstandsvergütungen, um zu erkennen, dass Sparkassenvorstände dem in der Öffentlichkeit mittlerweile geächteten Investmentbanker durchaus ähnlicher sind als bislang vielleicht angenommen.

Verwandlung von Festzinsvereinbarungen in variable darlehen

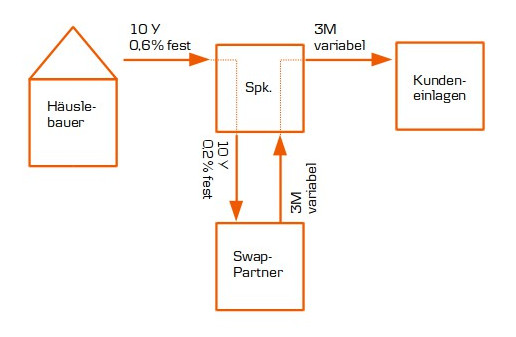

Nehmen wir an, eine Bank habe gerade ein Grundgeschäft abgeschlossen, indem sie ein zehnjähriges Immobiliendarlehen an einen Häuslebauer herausgereicht hat. Laut Interhyp wäre für ein solches Darlehen gegenwärtig ein Festzins von ca. 0,6% zu entrichten. Dieses Darlehen hat sie dadurch finanziert, dass sie auf die 3M-Termineinlagen (Sparguthaben, Festgeld etc.) ihrer Kunden zurückgegriffen hat. – Eine durchaus riskante Operation, denn sollten die Geldmarktzinsen über 0,6% steigen, wird ihre Zinsmarge negativ.

Die Bank kann jedoch einen Zinsswap abschließen, bei dem sie einen Festzins zahlt und 3M empfängt. Nach gegenwärtiger Zinslage müsste sie gegenwärtig – je nach Tilgungsstruktur – etwa 0,20% als Festzins in einem solchen Swap zahlen.

Wie aus der obigen Grafik erkennbar, ist die Bank nunmehr immun gegen einen etwaigen Anstieg der Geldmarktzinsen. Die ursprünglichen Refinanzierungskosten in Höhe des 3M-Satzes sind nämlich zu einem durchlaufenden Posten geworden. Wie auch immer sich die Zinsen über die Darlehenslaufzeit entwickeln werden: Der Bank fließen vom Kunden 0,6% fest zu und unter dem Swap 0,2% ab, so dass ihr auf jeden Fall eine Zinsmarge von 40 Basispunkten verbleibt.

Ein modernes Treasury-Management kann durch den Einsatz von Zinsderivaten also die Duration auf der Aktiv- und Passivseite der Bilanz steuern. Dazu wird jedes Zinsgeschäft auf der Aktivseite so durch einen Swap verändert, dass es durationsmäßig zur Finanzierung auf der Passivseite passt.

Externalisierung der Fristentransformation

Es verwundert daher nicht, dass gerade die Banken selbst den Derivatmärkten in den vergangenen 30 Jahren zu einem spektakulären Wachstum verholfen haben. Parallel dazu trat während dieser Zeit allerdings auch die Entwicklung ein, dass Banken die ihnen obliegende Fristentransformation auf ihre Kunden übertragen haben.

Dies geschah und geschieht regelmäßig dadurch, dass die Banken einem Kunden, der ein Festzinsdarlehen haben möchte, nur ein variables Darlehen anbieten und ihm dann nahelegen (oder häufig zur Bedingung machen), einen Zinsswap abzuschließen, bei dem der Kunde variabel empfängt und fest zahlt. Die Bank kann dann das variable Darlehen direkt gegen ihre variablen Refinanzierungskosten stellen und hat somit keinen Durationsversatz mehr, den sie noch durch einen Zinsswap beseitigen müsste.

Rand- und Kernbestandteile einer Dienstleistung

Die Tendenz von Unternehmen, aus Gründen der Kostensenkung die Erbringung von Teilleistungen auf die Kunden zu übertragen, ist eigentlich nicht ungewöhnlich:

- Supermärkte lassen Kunden ihr Obst selbst abwiegen und an der Kasse die Waren selbst einscannen.

- Banken setzen für Überweisungen, Ein- und Auszahlungen der Kunden zunehmend auf Selbstbedienungs-Terminals.

- Fluggesellschaften lassen Kunden ihre die Tickets selbst ausdrucken.

- Automobilhersteller lassen Kunden ihren Pkw direkt am Werk abholen anstatt ihn auszuliefern.

Die Übertragung des Durationshedges auf den Kunden unterscheidet sich jedoch in einem Punkt ganz erheblich von den o.a. Beispielen: Normalerweise werden Kunden zur Eigenleistung bei Randaspekten des Leistungspaketes aufgefordert. Die Kernleistungen werden immer vom Dienstleister selbst erbracht. Ein Zahnarzt wird einen Patienten nicht auffordern, sich selbst schon einmal die Betäubungsspritze zu setzen, die Bahn erwartet von ihren Passagieren nicht, den Zug schon einmal selbst in den Bahnhof zu fahren, und ein Richter wird streitende Parteien nicht auffordern, selbst ein Urteil auf Basis der ausliegenden Gesetzestexte zu fällen.

Gründe für das Outsourcen der Fristentransformation

Weshalb also halten Kreditinstitute ihre Kunden an, die zu den Bankobliegenheiten gehörende Fristentransformation selbst durchzuführen? Hierzu gibt es mehrere Erklärungsansätze, welche die Banken allesamt nicht in einem besonders guten Licht erscheinen lassen.

Unfähigkeit, selbst Derivatgeschäfte abzuschließen

Gerade kleinere und mittlere Sparkassen und Genossenschaftsbanken sind selten in der Lage, die zur Handhabung von Zinsderivaten nötige Infrastruktur zu betreiben. Bevor ein Finanzinstitut solche Derivatprodukte in Eigenregie handeln kann, muss es in einem formal festgeschriebenen „Neuproduktprozess“ umfangreich dokumentieren, dass es die technischen, organisatorischen und personellen Voraussetzungen erfüllt. Mit wenigen Ausnahmen können nur Großsparkassen diesem Anspruch genügen.

Für die Institute, die den Aufwand für den Betrieb der erforderlichen Derivatmaschinerie nicht stemmen können, verbleibt somit der Ausweg, dem Kunden die Durchführung des Durationshedges aufzubürden.

Ein derartiges Outsourcing ist allerdings in hohem Maße fragwürdig. Banken wissen, dass die im Neuproduktprozess von der Aufsicht vorgegebenen Anforderungen nicht ohne Grund existieren. Wenn sie also erkannt haben, dass derartige Produkte mit ihrer eigenen Expertise und technischen Ausstattung nicht darstellbar sind – wie können sie dann einem Kunden, den sie beraten und der naturgemäß eine geringere Expertise als sie selbst hat, ein solches Geschäft nahelegen? Wie lässt sich die vor Gericht gerne vorgetragene Einrede beklagter Banken, dass strittige Zinsderivate ja eine „geringe Komplexität“ hätten, mit der Tatsache vereinen, dass viele Institute trotz ihrer Expertise selbst nicht in der Lage sind, diese angeblich einfach strukturierten Derivate zu handhaben?

Versteckte Zusatzmargen für die Bank

Oftmals gewinnt man den Eindruck, dass Banken ihren Kunden nicht trotz sondern gerade wegen der Komplexität zu einem Derivatgeschäft raten. Die durch das Derivat herbeigeführte Intransparenz erlaubt es der Bank nämlich, neben der üblichen Kreditmarge auch noch eine weitere versteckte Abschlussmarge in das Derivat einzubauen.

Ein derartiges von Eigeninteressen geleitetes Beratungsgebahren wirft allerdings nicht nur ein ungutes Licht auf die Banken. Es löst vielmehr auch regelmäßig umfangreiche zivilrechtliche Schadensersatzansprüche gegen die beratenden Banken aus – selbst, wenn der BGH in seinem jüngsten Urteil seine ablehnende Haltung zu einstrukturierten Margen etwas aufgeweicht hat.

Zusammenfassung und Ausblick

Im aktuellen Beitrag haben wir das Hauptszenario für einen sinnvollen Einsatz von Zinsderivaten kennengelernt – nämlich zur Steuerung der Aktiv- und Passivduration einer Bankbilanz. Eine solche Steuerung kann aber nur dann funktionieren, wenn der Anwender über weitreichende finanzmathematische Kenntnisse und eine umfangreiche Infrastruktur zur Handhabung solcher Geschäfte verfügt. Bei Nichtbanken – und sogar bei vielen mittleren und kleineren Instituten – ist eine Derivatnutzung daher selten sinnvoll. Raten Banken ihren Kunden dennoch zu Derivatgeschäften, so ist oftmals damit zu rechnen, dass sie mit dieser Empfehlung Eigeninteressen verfolgen.

Dieser Beitrag erschien zuerst auf dem Hobbykeller-Blog.